◎记者 费天元

10月29日,A股市场延续强势震荡格局,沪指收盘站上4000点整数关口,再创10年新高。

4000点是沪指的重要分水岭,意味着市场摆脱了过去20年的震荡中枢,有望向上突破开启新一轮周期。历史上,沪指在一轮行情中首次突破4000点的情形共发生过两次:2007年5月9日和2015年4月8日——若不考虑后续的短期回调,前者在4000点上方运行了211个交易日,后者运行了93个交易日。

回到本轮行情,龙头科技公司加速崛起,带动指数“科技含量”大幅提升,构成本轮沪指上行周期的最显著特征。而科技股的崛起是与当前新一轮科技革命的时代背景相互呼应的。随着中国资本市场加速融入前沿科技领域,中国科技创新的强大动能将在A股市场中得到进一步体现。

A股总市值10年翻倍

估值水平仍处历史中位

从市值与估值数据看,10年来,A股发行制度从核准制过渡到注册制,在精简企业上市流程的同时,促进更多具备成长性的公司登陆资本市场。2019年科创板开板,更是大幅提升了A股的“硬科技”实力。过去10年,A股公司总市值实现翻倍式提升,并且上市公司的业绩增速逐步消化了高估值,主要股指的市盈率水平均回到历史中位。

Wind数据显示,截至10月29日收盘,A股所有上市公司总市值合计为123.09万亿元。相比之下,2015年4月沪指突破4000点时,所有公司总市值约为55万亿元(2015年4月底为56.13万亿元)。

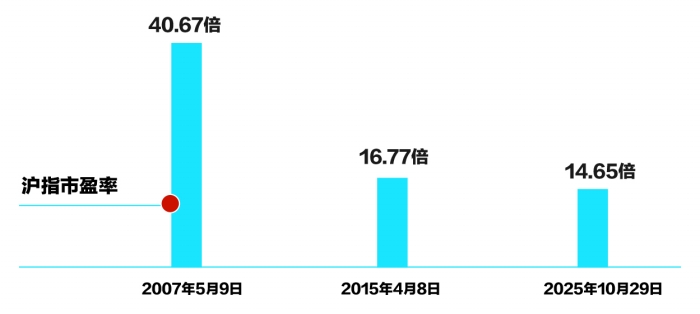

从估值水平角度,截至10月29日,上证指数的市盈率PE(TTM,剔除负值)为14.65倍,处于2000年以来的52%分位,即历史中位水平。相比之下,2015年4月8日沪指突破4000点时,沪指市盈率为16.77倍;2007年5月9日突破4000点时,沪指市盈率高达40.67倍。由此可见,当前沪市上市公司的估值已逐步被业绩增速所消化。

除了沪指外,当前创业板指、沪深300、万得全A等指数的估值水平均低于2015年沪指突破4000点时。其中,当前创业板指的市盈率PE(TTM,剔除负值)为40.28倍,处于2000年以来的41%分位,远低于2015年4月8日水平(市盈率87.53倍,处于2000年以来的98%分位)。

万亿元成交额成为新常态

杠杆水平远低于10年前

从成交额与两融数据看,近年来,随着A股资金容量持续扩充,万亿元成交额成为新常态。其中,杠杆资金的活跃水平引发关注,虽然今年A股融资余额持续创出历史新高,但这是与A股规模扩张同步进行的,因此当前市场整体杠杆水平仍远低于2015年。

Choice数据显示,截至10月29日,沪深两市成交额已连续104个交易日高于1万亿元,今年以来日均成交额为16582亿元。其中,8月27日沪深两市单日成交额达31655.63亿元,为历史次高值(仅次于2024年10月8日)。相比之下,2015年全年沪深两市日均成交10432亿元,全年峰值出现在2015年5月28日,当日成交23628.08亿元。

两融数据方面,交易所数据显示,今年8月以来,A股市场融资余额不断创出历史新高,截至10月28日报24769.91亿元,10月以来持续处于2.4万亿元上方。相比之下,2015年融资余额宽幅震荡,于2015年6月18日触及更高22666.35亿元。

由于两融标的与上市公司数量同步大幅扩容,当前A股融资杠杆水平仍然显著低于2015年峰值。Wind数据显示,10月28日,A股两融余额占流通市值比例为2.55%,处于近10年来的中间水平(近10年均值为2.34%);2015年7月3日,两融余额占流通市值比例更高触及4.72%,2015年全年均值为2.82%。

科技股权重显著提升

机构“长钱”大举进场

从板块特征与资金结构看,本轮沪指从去年“924行情”起步,到10月29日收盘站上4000点,市场呈现鲜明的结构性特征——龙头科技类公司全面领涨、板块间分化加大。科技股权重显著提高,构成本轮指数上攻的直接因素,这在很大程度上受到市场机构化程度提升的推动。

2007年由于上市公司数量有限,当时全市场呈现普涨行情,板块间分化极小,不具有可比性。因此选取2014年与本轮行情进行对比,均截取从3000点涨至4000点的区间,以申万一级行业划分进行分析。

2024年9月26日至2025年10月29日,沪指从3000点起步涨至4000点,在此期间,通信、电子行业指数分别上涨125.30%和121.14%,涨幅居前两位,反映科技板块是本轮行情的领涨主角。而同期涨幅最小的煤炭行业指数仅上涨4.84%,首尾相差超过120个百分点。

相比之下,2014年12月8日至2015年4月8日,沪指同样从3000点涨至4000点,建筑装饰行业指数累计上涨85.91%高居首位,钢铁行业指数上涨53.87%位居第五,显示与地产基建相关的传统行业是行情的主力品种。同期涨幅最小的同样是煤炭行业,累计上涨16.05%,首尾相差约70个百分点。

由此可见,相较于2015年,本轮沪指站上4000点的过程中,板块间分化更大,科技行业涨幅明显高于其他板块。Wind数据显示,受大市值科技公司股价迭创新高影响,沪指中的信息技术板块权重从2015年4月8日的4.3%,提升至昨日收盘的16.8%。

在科技股权重扩张的背后,近年来,以公募基金、外资为代表的中长线机构资金大举流入。与个人投资者相比,机构资金对于板块基本面与行业景气度更加敏感。

据中金公司测算,截至2024年底,以自由流通市值计算,A股机构投资者持股市值占比为46%,较2014年底的31%增长约15个百分点。与之呼应的是,2024年个人投资者持股占比较2014年下降15个百分点。

评论列表

涨幅居前两位,反映科技板块是本轮行情的领涨主角。而同期涨幅最小的煤炭行业指数仅上涨4.84%,首尾相差超过120个百分点。 相比之下,2014年12月8日至2015年4月8日,沪指同样从3000点涨至4000点,建筑装饰行业指数累计上涨85.9

2025年10月30日 08:07月18日触及最高22666.35亿元。 由于两融标的与上市公司数量同步大幅扩容,当前A股融资杠杆水平仍然显著低于2015年峰值。Wind数据显示,10月28日,A股两融余额占流通市值比例为2

2025年10月30日 16:48低于2015年4月8日水平(市盈率87.53倍,处于2000年以来的98%分位)。 万亿元成交额成为新常态 杠杆水平远低于10年前 从成交额与两融数据看,

2025年10月30日 13:23今年A股融资余额持续创出历史新高,但这是与A股规模扩张同步进行的,因此当前市场整体杠杆水平仍远低于2015年。 Choice数据显示,截至10月29日,沪深两市成交额

2025年10月30日 10:56首位,钢铁行业指数上涨53.87%位居第五,显示与地产基建相关的传统行业是行情的主力品种。同期涨幅最小的同样是煤炭行业,累计上涨16.05%,首尾相差约70个百分点。 由此可见,相较于2015年,本轮沪指站上4000点的过程中,板

2025年10月30日 08:14